Девальвация VS дефолт. Какие перспективы у Украины?

Начало 2020-го выдалось для украинцев непростым. К пандемии коронавируса, периодическим обострениям ситуации на фронте, кадровым перестановкам во властной верхушке, открытию рынка земли добавились девальвация гривни и слухи о реструктуризации долгов и, наконец, суверенном дефолте Украины. Денис Белый, аналитик ООО «ФРИДОМ ФИНАНС УКРАИНА», прокомментировал девальвацию гривни и возможный дефолт Украины.

Во всех учебниках по поведенческой экономики указано, что любым рынком движут два чувства — страх и жадность. Сегодняшние «страшилки» — это лишь яркое проявление желания валютных и фондовых спекулянтов раскачать ситуацию и сыграть на страхе инвесторов. В период ослабления мировых экономик из-за пандемии коронавируса большинство из них впадают в угнетенное состояние и распродают активы. Такое поведение позволяет более взвешенным игрокам скупать активы часто даже за бесценок. Из этого следует, что перед тем, как что-то продавать, нужно оценить, какой будет реальная стоимость актива после завершения паники на финансовых рынках.

Во всех учебниках по поведенческой экономики указано, что любым рынком движут два чувства — страх и жадность. Сегодняшние «страшилки» — это лишь яркое проявление желания валютных и фондовых спекулянтов раскачать ситуацию и сыграть на страхе инвесторов. В период ослабления мировых экономик из-за пандемии коронавируса большинство из них впадают в угнетенное состояние и распродают активы. Такое поведение позволяет более взвешенным игрокам скупать активы часто даже за бесценок. Из этого следует, что перед тем, как что-то продавать, нужно оценить, какой будет реальная стоимость актива после завершения паники на финансовых рынках.

Относительно ситуации в Украине: нерезиденты начали выходить из государственных внутренних и внешних облигаций из-за страха невыполнения обязательств и девальвации гривни. Эта паника безосновательна. Однако буду говорить конкретно и с обоснованиями.

Девальвация гривни — «зрада» или закономерность?

В государственном бюджете на 2020 год заложили курс на уровне 27 грн за долл. США. Относительно нерациональности валютного курса на уровне 23 грн за долл. США напомню, что в Украине почти 35% доходов бюджета — это поступления от акцизов и НДС на импортные товары.

Допустим, вы рассчитываете, что в Украину будет ввезен товар стоимостью 1000 долл. США, с которой вы условно получаете 20% налогов в гривне по курсу 27 грн за долл. США. Поступления в бюджет в этом случае составят 1000*0,2*27 = 5400 грн. Однако под влиянием различных факторов стоимость гривни растет до 23 грн за долл. США. То есть за аналогичный объем импорта вы получаете не 5400 грн, а 1000*0,2*23 = 4600 грн, что на 14,8% меньше запланированного объема и на 5% увеличивает общий дефицит бюджета. И это несмотря на потери экспортеров, которые вынуждены увеличивать расходы в валюте на производство продукции, хотя при этом цены на их товары на мировых рынках неизменны, если не снижаются.

Девальвация гривни с 23 до 28 грн за долл. США — это восстановление монетарного диспаритета, вызванного чрезмерным спросом нерезидентов на внутренние государственные облигации в гривне. Украинцы знали о заложенном в бюджете курсе, чрезмерном притоке валюты в страну (4,5 млрд долл. США), спекулятивной природе этих валютных средств. Поэтому тот, кто удачно сориентировался и придерживался рекомендаций экспертов, чтобы отдавать предпочтение валютным активам, сейчас обезопасил себя. Остальные инвесторы должны сделать выводы, чтобы в будущем не повторять ошибки.

История циклична. Через несколько лет гривна снова начнет укрепляться и найдется много людей, которые будут верить в укрепление к «20» гривен. Однако вы уже будете знать и понимать, что впереди очередная девальвация.

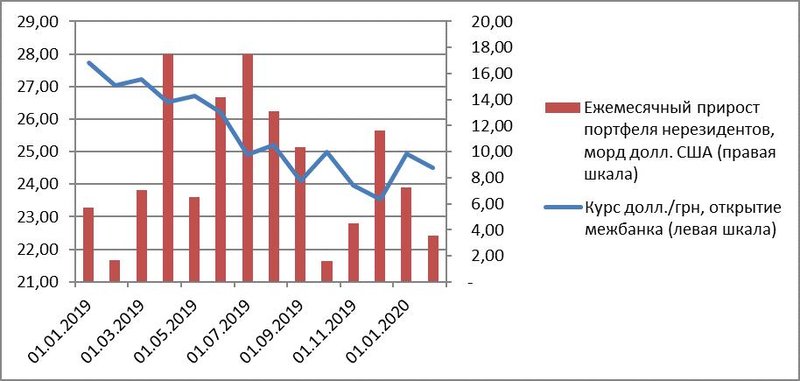

Кстати, немного о результативности спекуляции нерезидентов на ОВГЗ (рис. 1).

Источник: автор составил на основе данных https://bank.gov.ua/

На Рисунке 1 видно, что самый большой прирост портфеля нерезидентов был в период с июня по сентябрь 2019 года. Причина явления понятна — в мае 2019 года депозитарий НБУ подключили к европейскому депозитарию Clearstream, чем упростили доступ нерезидентов к украинским ОВГЗ. Также это наращивание портфеля происходило параллельно с укреплением гривни с 26 грн за долл. США до 24 грн за долл. США.

Нерезиденты, которые приобрели ценные бумаги с доходностью 16−18%, снижают стоимость облигаций, когда в панике продают их с доходностью 20%, фактически в убыток. Таким образом, выход нерезидентов с гривневых ОВГЗ по 28 грн за доллар и снижение стоимости актива сводит эффективность спекуляции большинства из них к нулю.

Этого следовало ожидать. Однако есть и позитив — большую часть девальвационного импульса мы уже прошли. В дальнейшем курс вряд ли выйдет за отметку 30 грн за долл. США.

Дефолт по долговым обязательствам Украины. Что это такое и почему сейчас?

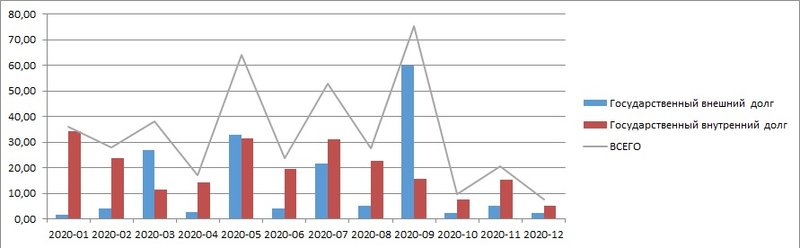

Известно, что дефолт — это отсутствие возможности и отказ заемщика выполнять свои обязательства. Что может стать причиной невыполнения обязательств? Отсутствие ликвидности для выплаты обязательств. Давайте посмотрим график выплат по долговым обязательствам правительства (рис. 2).

Источник: автор составил на основе данных https://www.mof.gov.ua/uk/borgovi-platezhi-ta-prognozi

Из Рисунка 2 следует, что в 2020 году правительству необходимо потратить около 400 млрд грн на обслуживание и погашение долгов, которые существуют. Из них за первые три месяца года выплачено почти 100 млрд грн. При этом пиковыми по выплатам традиционно станут май, июль и сентябрь. Кстати, такая нагрузка на март и сентябрь по внешнему долгу вызвана купонными выплатами по большей части еврооблигаций в эти месяцы.

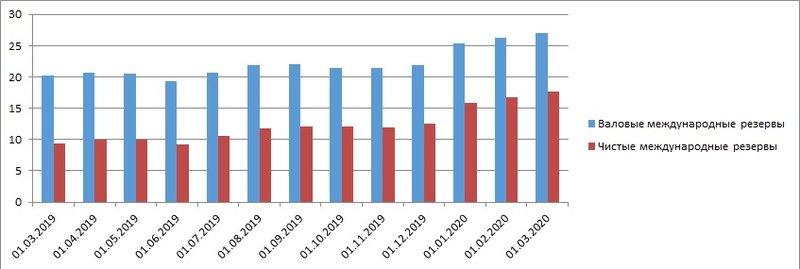

Для понимания способности правительства осуществить данные выплаты рассмотрим динамику международных резервов (рис. 3).

Источник: автор составил на основе данных https://bank.gov.ua/

Из данных на рисунке выше видно, что чистые международные резервы по состоянию на конец февраля 2020 года составили 17,7 млрд долл. США. Эти средства являются ликвидными и могут использоваться для погашения долгов. Если вычесть отрицательное сальдо интервенций на межбанковском рынке в марте 2020-го в размере 2,2 млрд долл. США, то получим около 15,5 млрд долл. США резерва.

По текущему курсу такой объем резервов соответствует 434 млрд грн, что позволяет рассчитаться со всеми имеющимися в 2020 году долгами. А если учесть еще 10% дефицита бюджета (пессимистический сценарий), который предположительно составит 100 млрд грн, то положительная разница между имеющимися ликвидными резервами и расходами составит 30 млрд грн. Эта разница, конечно, является относительной, и нет смысла тратить резервы на выплату долгов в 2020 году. Логично рефинансирование основной долговой нагрузки по внешнему долгу — траншем от МВФ или других международных организаций. Это позволит сохранить резервы НБУ, объем которых не должен опускаться ниже уровня покрытия импорта на период трех месяцев. То есть в 2020 году никаких предпосылок к объявлению дефолта нет.

Напомню, что до кризиса 2014−2015 годов Украина подошла с почти отсутствующими чистыми резервами НБУ. Этот кризис из-за отсутствия ликвидности действительно обусловил отсрочку уплаты обязательств по внешним долгам. Внутренний долг обслуживался без задержек (включая валютные облигации).

Как итог, скажу:

• основная волна девальвации уже прошла, возможен тест ценового уровня 29,5−30 грн за долл. США;

• реструктуризации долгов не будет, скорее всего состоится рефинансирование части внешнего долга за счет транша МВФ.

Не отчаивайтесь, а лучше используйте возможность, чтобы купить облигации с высокой ставкой доходности как в валюте, так и в гривне!

1173Читайте нас у Facebook